矽谷銀行、瑞信集團連環爆,國內金融股又調降股利,還可以投資金融股嗎?

3月10日,位於美國的矽谷銀行(Silicon Valley Bank)倒閉,主要是因為網路頻頻轉發壞消息,造成存款戶大量擠兌,使得股價崩跌,最後由美國監管機構接手。

無獨有偶,在大西洋的另一岸,瑞士第2大、全球第38大的銀行瑞士信貸(Credit Suisse),因為不堪虧損,最終在瑞士當局協調下,由另一家瑞士銀行(UBS)收購,更爆出瑞士信貸170億歐元的AT1資本債券投資人,都將血本無歸。

然而在台灣,投資金融股的股民們也不好過,因為今年各家金融股紛紛調降甚至停發現金股利,引發金融股鐵粉們一片哀嚎。

這三個看似不相干的事件,從財務顧問的觀點來看,可以給我們帶來什麼投資上的啟示呢?

不能只看高殖利率、高信用評等就下決定

過往提倡存金融股的達人們,主要的論點就是金融股的股利殖利率高達4~5%,所以把錢存在銀行,不如把錢拿來投資金融股。然而,過往的高殖利率畢竟都已經是過去式,當去年碰上防疫險保單慘賠、債券評價大幅虧損等事件,造成金融業無法再像過去一樣發放現金股利時,股價就會先行反應,造成「賺了股息、賠了價差」,到頭來一切都是空歡喜一場。

矽谷銀行轟然倒閉前,信用評等仍高達A,甚至優於國內多數金融業,卻依然在短時間內因為流動性問題而倒閉,顯見高信用評等並非穩定、安全的保證。

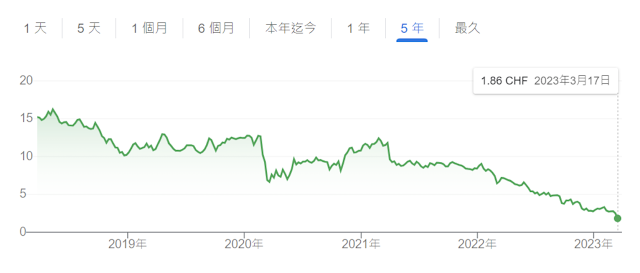

而2022年仍位列全球第38大銀行的瑞士信貸,更是沒有所謂「大到不能倒」的問題,最後也只能賤價出售給瑞士銀行,但是看看瑞士信貸這五年來的股價走勢(如下圖),投資人的金錢跟青春該找誰要呢?

|

| 瑞士信貸過去5年來,股價崩跌近八成 |

單一公司、單一產業的前景難以預測

目前我們正處於人類史上變遷最劇烈的時代,像是最近爆紅的聊天機器人ChatGPT,代表著人工智慧已經有著長足的進步,但深受ChatGPT威脅的公司,正是大名鼎鼎的Google,甚至因為Google發表其研發的AI答錯問題,股價就瞬間蒸發千億美元。

現在我們或許難以想像Google從生活中消失,但未來的事,又有誰說得準呢?所以將投資押注在單一公司上,會不會不太明智呢?

單一公司都難以預測了,而單一金融股就更難上加難了。我過往曾待過金融業,金融業因為行業特殊,所以其會計制度有別於一般公司,而這些會計制度也藏有不少人為主觀判斷的空間,其中一點點的差距,就會因為金融業高槓桿的特性而放大,對於財報會有相當大的影響,但這些都是投資人難以一窺究竟的。

最近的例子,就是去(2022)年壽險業因為美國快速升息,造成債券評價大幅虧損而侵蝕到淨值,最後動用重分類的會計制度,將虧損掩蓋,但是一般投資人怎麼會分辨得出其中的差異呢?

最佳策略:充分分散+長期投資

因為對於未來人類的進步感到自信、樂觀,因此相信「長期投資」可以為我們帶來相當豐厚的報酬;同時也是對於未來感到敬畏,因為我們無法準確猜中未來生活的真正樣貌,更無從得知哪家公司將成為未來的領頭羊,所以採取「充分分散」的策略。

這樣的策略絕對適合大多數人使用。然而,難的地方在於,人往往難以避免貪心或恐懼的本能,因此看似簡單的策略,執行起來卻相當不容易。

身為財務顧問,我的建議是,先釐清自己想成為什麼樣的人、過什麼樣的生活,以終為始去設計理財計劃,打造屬於自己的目標導向投資系統,才能安心航向目的地,找到自己人生中的寶藏,將寶貴的財務資源與時間,放在讓人生更美好的地方。

什麼是財務規劃?為什麼要理財規劃?財務規劃十大常見問題懶人包

2021巴菲特致波克夏股東信讀後感 - 長期投資、全球分散、不要投資自己不懂的公司

張貼留言

0 留言